ワンルームマンションの相続税対策

1、相続税について

2、ワンルームマンションと現金の相続税評価額の比較

3、相続税対策にワンルームマンションが向いている理由

4、まとめ

1、相続税について

2015年(平成27年)に相続税の控除額が次のように改正されました。

基礎控除5,000万円が3,000万円に、相続人1人当たりの基礎控除1,000万円も600万円に引き下げられました。

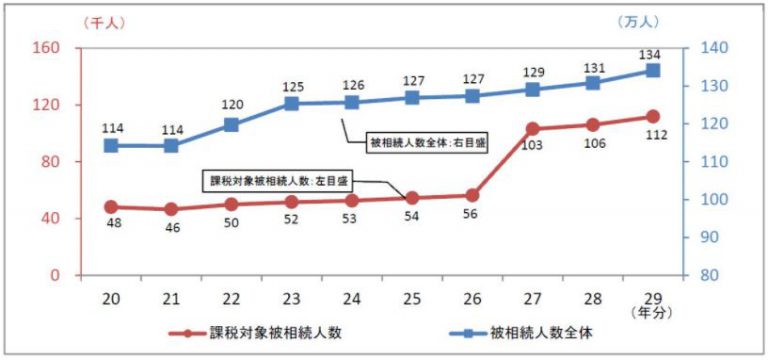

それによって、課税対象被相続人の数は、税制度改正前2014年(平成26年)に約56,000人だったのが、改正後の2015年(平成27年)には約10万3,000人になり、急激に増加しました。

なぜワンルームマンションが相続税対策に向いているのか見ていきましょう。

2、ワンルームマンションと現金の相続税評価額の比較

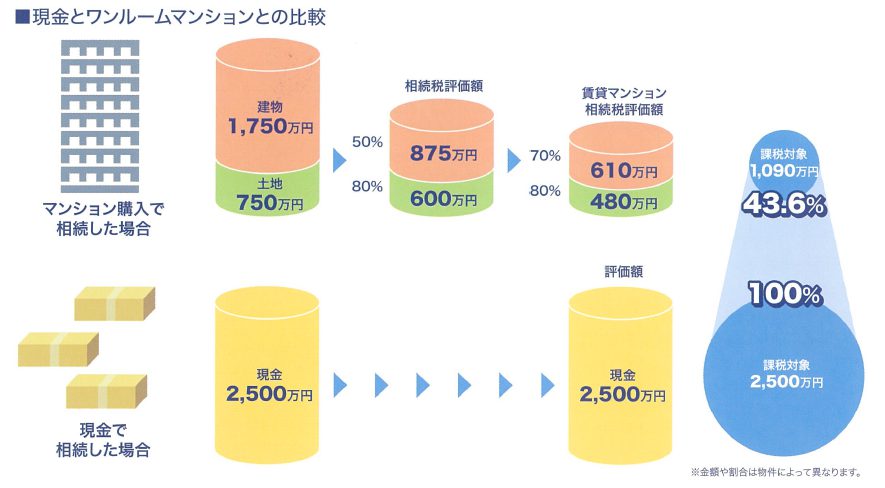

現金や時価で評価される有価証券とは異なり、土地や建物の場合は、利用状況に応じた価格計算方法を使います。路線価や固定資産税評価額といった価格のいずれかを採用して行いますが、これらの評価額は土地の取引の指標となる公示地価の7~8割を目安に定められているからです。そして第三者に貸している場合はさらに評価額が下がります。これにより、現金に対してワンルームマンションでは約40%ほどの評価額となり、相続税の課税対象となる金額の総額が大きく下がります。

下記図はワンルームマンションの1室を例にした図です。

3、相続対策にワンルームマンション投資が向いている理由

①相続人の選択肢の幅が広がる

ワンルームマンションは一棟アパートやタワーマンションと比較すると価格が低く、20代の会社員でも購入できるので、購入者のすそ野が広いです。その為、相続後の売却を検討する際には一棟アパートやタワーマンションと比べると流動性が高いです。

②相続発生時に資産を分けやすい

不動産により相続時の税金を圧縮できるとしても、一棟マンションやアパートで保有してしまうと、相続時に分配しづらくなるデメリットが生じます。区分のワンルームマンションを相続人の数に応じて所有すれば、平等に分配しやすいメリットがあります。そうすることで、相続発生時に争いとなる可能性が低くなります。

③賃貸経営しやすい

相続対策は投資物件を購入して終わりではなく、相続が発生するまで保有し続け、投資物件を受け継いだ相続人が支障なく保有し続けられるのかを考えることが大切になってきます。ワンルームマンションは、分譲会社が賃貸管理から建物管理までトータルで対応してくれるところが多いので、何の手間もなく賃貸経営ができ、相続後も相続人は安心して賃貸経営を続けられます。

4、まとめ

今回の記事ではワンルームマンションの相続税対策についてご紹介しました。相続税対策には様々な方法があります。不動産の種類も一棟マンション・一棟アパート・区分ワンルーム・タワーマンション・戸建て・収益ビルなどさまざまありますが、大きな値上がりや・高い利回りを求めるあまり、本来の相続税対策の目的を見失わないように注意する必要があります。また、相続税対策として一時的に相続税評価額を圧縮できたとしても、相続人が管理できない物件や万一の時に売却できない物件では元も子もありません。分割、相続後の選択肢、所有中の維持管理などを総合的に考慮した上で物件を選択することがポイントになります。

現在分譲中のスカイコートグランメゾン御殿山(3月末完成予定)は山手線内側の由緒正しい御殿山エリアに誕生しました。相続税対策をご検討中のオーナー様がいらっしゃいましたらこの機会に是非ご検討ください。

この記事に関するお問い合わせはこちら

オーナーサポート部

フリーダイヤル:0120-336-269

メールアドレス:os@skyc.jp