ジェロントロジー学について

今回のテーマは、「ジェロントロジー学」です。

ジェロントロジー学とは、心理・教育・医学・経済・労働・ 栄養・工学など実に様々な分野から学際的に研究する学問です。

加齢に伴う身体・心理の変化を研究することで加齢変化を生涯発達としてとらえ、高齢化を前向きに理解し、高齢社会における個人と社会の様々な課題を解決することが目的です。

『人生100年時代』と言われている今、65歳でリタイアしても残り30年以上の人生があります。ある海外の研究では、2007年に日本で生まれた子供については107歳まで生きる確率が50%もあるそうです。つまり、今のシニア世代に限らず、これからの世代も生涯を通じて起こる老化のプロセスを知り、生活の質を高める視点を持つことが必要だと言えます。

様々な視点から研究されているジェロントロジーですが、今回は最近、特に注目されている働く人材の視点から「産業ジェロントロジー」と資産管理・運用の視点から「ファイナンシャル・ジェロントロジー」について、お話しいたします。

【産業ジェロントロジー】

70歳を超えても働く人が当たり前になりつつある時代の流れから「高齢期になっても困らないようにするためのキャリアが知りたい」と悩んだり不安になったことがあるという方も多いのではないでしょうか。

人間には、過去の知識・経験を生かす「結晶性能力」と新しいことを覚える「流動性能力」の二つの能力があると言われています。

老化が始まって新しいことを覚える能力が低下した人にスピードを求められる作業やタブレット端末のタッチパネル操作は難しいかもしれません。しかし、人生経験が豊富な分、「丁寧に説明をするスキル」「メンタル面が強い人が多い」「相手の話をしっかりと聞き、臨機応変に対応できる」などといった理由から、コールセンター業務などのクレーム対応にも向いているという見方ができます。

最近の働き方改革では、時短労働やリモートワークがクローズアップされていますが、まだまだ多くの企業では「法定労働時間(8時間)+残業」が当たり前なのが現状です。特に現在50歳前後の世代は、社会人になったとき、バブルの絶頂期だったので当時は「働けば働くほどお金がもらえた時代」でした。働き方が変われば、ライフスタイルも変わってきます。

もちろん、すべてのシニア世代がそうだとは限りませんがシニア世代は「過去の知識を生かし、工夫する」という能力を持っています。シニア世代が活躍している企業は、若い世代に対しても社会に対しても「社員を大切にする、働きがいがある会社」だとアピールすることができます。

今までの規則や習慣で「歳をとってもできる能力」で当てはめるのではなく、「歳をとっても伸びる能力」を活かした働き方や新しい就業規則を提案することでシニア世代のみならず、全世代の作業効率は下がらず、組織全体としてもメリットになると言えます。

若手社員であっても20~30年後にはシニアになり、定年退職を迎えます。今後は、若い世代・ミドル世代のうちからシニア世代の心理を理解し、世代間で支え合うこと、シニア世代が働きやすい環境づくりができるようなマネジメント、シニア向けのキャリア教育や「個人が自分の能力を生かして、いかにやりがいを持って働き続けられるようになるか」が産業ジェロントロジーの大きな研究テーマです。

【ファイナンシャル・ジェロントロジー】

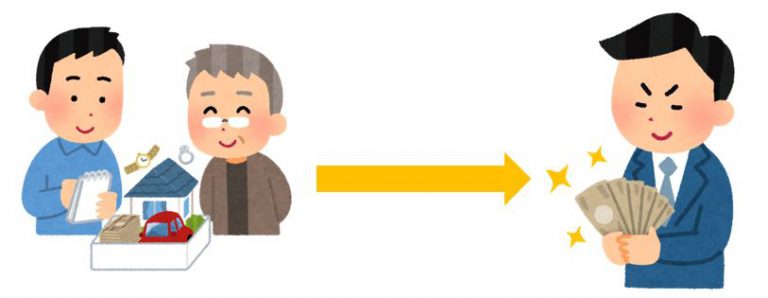

シニア世代になるとある程度の貯蓄や資産を保有しますが、所得は減り続けるため、一定のペースで資産を取り崩していくことになります。また老化により認知機能は低下するため、資産管理・運用は難しくなります。ある研究では、1999年時点で金融資産を保有している人の中で70歳以上の高齢者割合が18.4%でした。2014年には33.6%、2035年にはなんとほぼ倍の39.8%になるという予測結果があります。また、別の研究では、認知症患者が保有する金融資産額は、2030年には215兆円に達するそうです。家計の金融資産全体に占める割合としては、約10%になる見込みです。こういった結果から金融資産全体の1割程度が凍結され、動かせない状態になるのではないかと言われています。これは各金融機関だけでなく、社会全体の大きな問題の1つです。

認知症などが原因で判断能力が不十分な人の資産を守る制度として「成年後見制度」がありますが、なかなか利用者数が増えません。その原因の一つとして、「リスクのある金融資産に投資の禁止」が挙げられます。成年後見人には親族や司法書士といった人たちを家庭裁判所が後見人として選任することで詐欺などに遭わないように助けてくれるというメリットがありますが、本人による生前贈与などは制約があり、時間もお金もかかります。また、親族が成年後見人になったとき、「いずれは自分が相続するもの」と判断し、本人の預金を使い込んでしまうトラブルも少なくないといいます。つまり、こういった制度では問題をカバーできないケースがあるのです。

現在の制度では一定の年齢を区切りとして、サービスの提案・提供をしていますが、認知能力の低下は年齢で判断するものではないのでお客様の状況に応じたサービスの提供・提案できる社員の育成も求められています。

家族信託や任意後見制度支援信託のように周囲の人がその人の資産を管理する制度も必要ですが、シニア世代の投資家が保有する資産を積極的に運用できる環境や資産管理を安心して行うことができる新たなサービスができれば、金融機関や証券会社、私たち不動産業界にとっても大きなビジネスチャンスとなるかもしれません。

このような課題を研究し、シニア世代に配慮した金融サービスの開発や環境をつくり、資産を適切に管理し運用することで「健康寿命と共に、資産寿命も延ばす」のがファイナシャル・ジェントロジーの大きな研究テーマです。

いかがでしたでしょうか。知らない知識や感心したものがひとつでもあれば、嬉しいです。「こんな記事書いてほしいな」「このサイトを通じてこんなことやってほしいな」「こんなサービスがほしいな」などのお便りや記事の感想もお待ちしております(*^^*)

最後までお読みいただきありがとうございます。

作成者:濱出

記事に関するお問い合わせ

オーナーサポート部

フリーダイヤル:0120-336-269(平日9:00~18:00)

メールアドレス:os@skyc.jp